要約

新NISAの制度が2024年から開始され、投資のリスクが注目されています。投資のリスクは年間リターンの変動幅(標準偏差)で表現できます。これをものさしとしてさまざまな金融商品のリスク比較を行い、さらに金融商品の組み合わせでリスクをコントロールする方法を紹介します。

本文:投資のリスク

2024年度から新NISAという制度が開始され、その開始前後には関連するニュースも多数ありました。関連して「オルカン」なる言葉もGoogleの検索トレンドにランキングするなど、注目を集めているようです。

一方で投資には「リスク」がつきものです。今回はこの新NISAにからめて投資のリスクについて取り上げます。

新NISAの制度については金融庁の以下のサイトに端的に説明されています。NISAとはいったい何の略かも書いてますね。

金融庁:NISAを知る

NISA(ニーサ)は、少額からの投資を行う方のために2014年1月にスタートした「少額投資非課税制度」です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がつけられました。

株式などの金融商品の利益には20%程度の税金がかかりますが、NISA枠で金融商品を買うとこれが非課税になるため、有利に投資できます。2024年度から新しいNISAの制度では、期間の恒久化や投資枠の大幅な拡大が行われました。

この新NISAで人気の商品がオルカンこと「eMAXIS Slim全世界株式(オール・カントリー)」で、全世界の企業にこれ一本で分散投資できる商品です(類似の商品はほかにもあります)。この中にはもちろんアップルやマイクロソフト、アマゾン、グーグル(会社名はアルファベット)、NVIDIAなど今をときめく有名企業も入っています。

ただし、やはり気になるのは投資のリスクです。投資は元本保証がありませんので、投資した資産が株価の下落などにより目減りしてしまう可能性があります。特に株価が下落した際はニュースになりやすいので、ニュースだけを見ていると投資はキケン、ギャンブルと一緒、などのイメージを持ってしまうことでしょう。

ただし、投資のリスクはリスクのものさしと同様に数字で表すことができ、さらに自分でそのリスクをコントロールできます。

本記事では、まず投資におけるリスクのものさしについて解説し、次に実際にリスク比較を行い、最後にリスクをコントロールする方法を紹介します。

投資のリスクのものさし

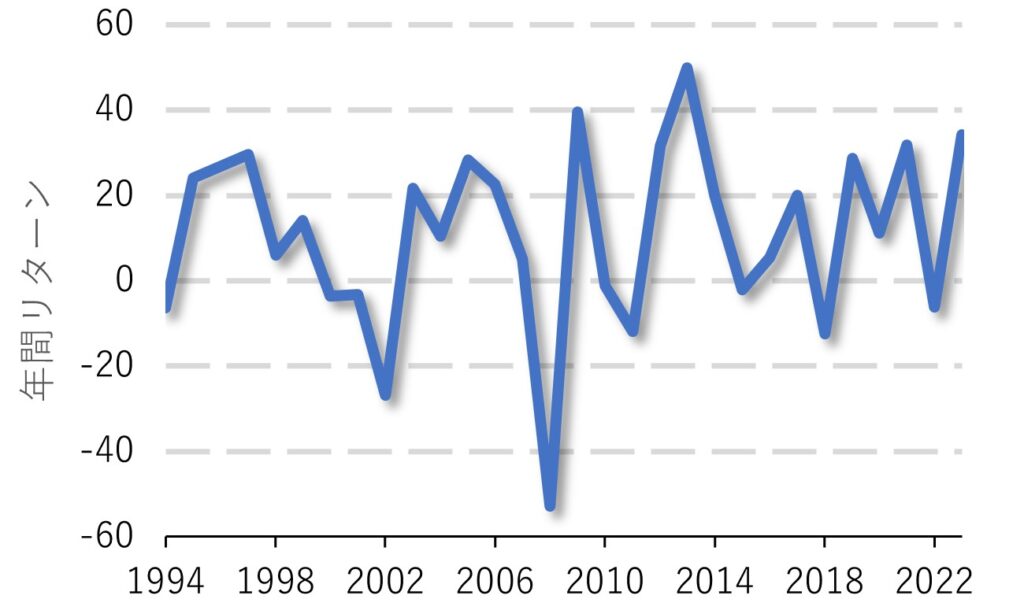

早速ですが、オルカンに投資した場合の年間リターン(年利、円換算)の1994年から2023年までの30年間にわたる推移を見てみましょう。

このようなデータは公開されているのでだれでも調べられます。例えば以下のサイトは非常に便利ですね。オルカンも日経平均株価のようなインデックス(株価指数)に基づいて全世界の株式に機械的に投資するため、どの企業の業績がどうとかを投資する側はあまり考える必要がないのです。

マイインデックス:世界のインデックスを探る

このサイトから株価指数 -> 外国株式 -> 全世界 -> MSCI オール・カントリー・ワールド・インデックス (ACWI) (円)に進んでください。下のほうにグラフが出てきますが、年次リターンをクリックすると上記のグラフの元データが見れます。

オルカンの2023年の年利は34.3%でした。つまり、2023年初頭に100万円オルカンに投資すれば、2023年終わりには134.3万円に増えることを意味します。すごいですね!これを売却して現金化した際には、この利益(34.3万円)に20%の税金(6.9万円!)がかかります。NISA枠で買っていればこれが非課税になります!

(年利には値上がりによる含み益と配当による利益を含みますが、簡単に考えるためここではそれを区別しません。また、信託報酬などのコストも本記事では無視します)

逆に2008年(リーマンショックの年)の年利は-52.9%でした。2008年初頭に100万円投資した場合は2008年末には47.1万まで減ってしまうのです。これはキツイ!最初にこれだけの損失を出してしまうと多くの新規投資家は投資をやめてしまうでしょう。

ただし、30年間の平均をとれば年利は11.2%です。この間増えたり減ったりを繰り返しながら、最終的にはちゃんとプラスになるわけですね。30年前に100万円投資したとすると現在はなんと1475万円まで増えているのです!こんな計算も上記のマイインデックスのサイトで簡単にできます。

ただし、増えたり減ったりを繰り返すのは精神衛生上よくありません。どのくらい変動が大きいかは年利の標準偏差で表現できますので、これを計算すると30年間で21.6%になります。この数字が大きければ変動が大きいためギャンブル性が高くなり、低ければ堅実な投資になります。

上記のマイインデックスのサイトでも、標準偏差をリスクの指標として示していますね。本記事でも変動の大きさ(標準偏差)をリスクの指標とします(ボラティリティと表現することもあります)。

投資のリスク比較

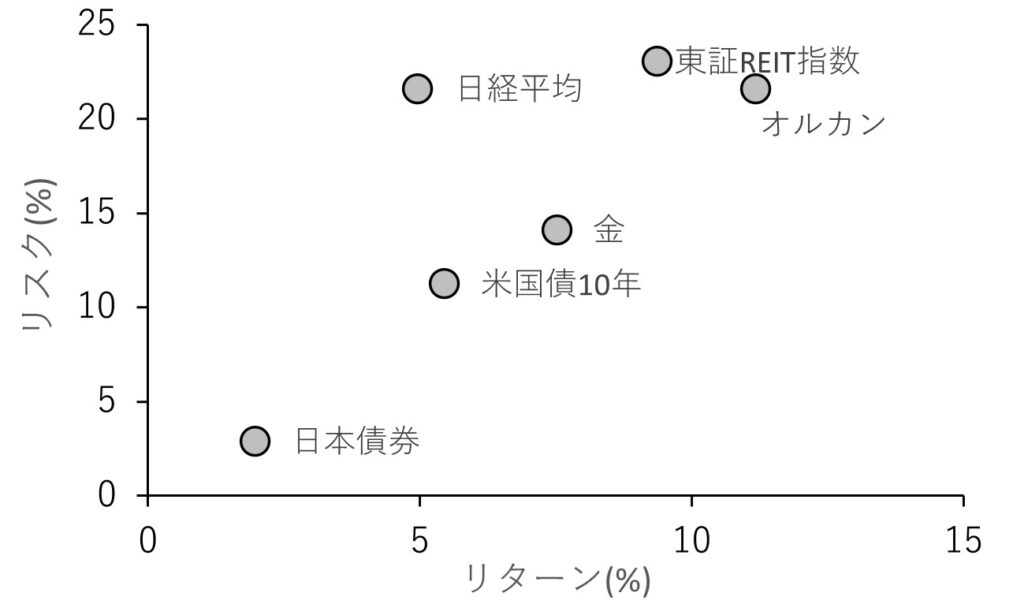

ここまでで、年利の変動の大きさ(標準偏差)をリスクの指標として比較可能であることがわかりました。次に、オルカンに加えていくつかのインデックスを比較してみましょう。

比較するのは全世界株式のオルカンに加えて、

・日本株式のインデックスである日経平均株価(日経が東証一部上場の銘柄から代表的な225社を選定したもの)

・日本債権のインデックスであるNOMURA-BPI(野村證券が提供する総合債権インデックスで日本国債などを含む)

・米国の10年もの国債(円換算)

・不動産投資信託(REIT)のインデックスである東証REIT指数(配当込み、東証が提供する日本不動産インデックス)

・金(ロンドン市場、円換算)

を比較します。なるべく種類の違う金融商品を比較することが目的です。

| オルカン | 日経平均 | 日本債券 | 米国債10年 | 東証REIT指数 | 金 | |

| 平均リターン(%) | 11.2 | 5.0 | 2.0 | 5.4 | 9.4 | 7.5 |

| リスク(%) | 21.6 | 21.6 | 2.9 | 11.3 | 23.1 | 14.1 |

| リターン/リスク比 | 0.52 | 0.23 | 0.68 | 0.48 | 0.41 | 0.53 |

| 相関係数 | 1.00 | 0.73 | 0.08 | 0.57 | 0.68 | 0.35 |

リターンだけを比較するなら、

オルカン>東証REIT>金>米国債>日経平均>日本債権

の順になります。これならオルカン一択ですね。

ただし、リスクも比較してみると、

東証REIT指数>オルカン=日経平均>金>米国債>日本債権

の順になります。以下の図のようにリターンが高いものはリスクも高いという傾向が見えてくるかと思います。つまり、多くのリターンを得たければ多くのリスクをとる必要があるわけですね。

その中でもリスクの割にはリターンが高いものを選定してみましょう。それが上記の表にある「リターン/リスク比」です。リターン/リスク比が高いほど、リスクの割にリターンが高いものになります。日本債権が最もリターン/リスク比が高く、効率のよい投資になります。投資の業界ではシャープ・レシオ(効率係数)などとも呼ばれます。

相関係数(オルカンをベースに値動きの相関をとったもの)についてはまた後で解説します。

このように、リターンとリスクを比較して、自分がどれだけのリスクをとってどれだけのリターンを得たいのか?という投資戦略から、実際に投資する商品を決めることが重要です。リターンばかりに目がくらむと、いざ資産が目減りしたときに耐えきれなくなり、投資から離脱することになるのです。

さて、リスクの数字から、どれくらいの変動を「想定」しなければならないかを考えてみます。一般的に統計学では、平均値±標準偏差×2の範囲内のことは有意ではない(偶然ではなく十分想定内である)と考えます(正確には標準偏差×1.96)。オルカンの場合は11.2±21.6×2 = -32~54.4%となり、この間の変動は想定の範囲内になるわけです。

この場合、投資した100万円の資産が1年で68万円くらいまで目減りしてしまう可能性があることを覚悟しなければいけません。この覚悟があるならばオルカン一択でよいでしょう。ただし、投資の一般的な考え方ではこれはハイリスクすぎると考えます。

自分のリスク許容度を決め、そのリスク以下の商品を選択することでリスクをコントロールできます。こうすれば投資はギャンブルではなくなりますね。

投資のリスクをコントロールする方法

最後にどのように投資のリスクをコントロールするかをまとめましょう。投資のリスク管理の基本は「卵は一つの皿に盛るな」です。複数の卵を一つの皿に盛ってその皿を落としてしまうとすべての卵が割れてしまいますが、いくつかの皿に分散させて卵を盛っておけば、一つの皿を落としてもすべての卵は割れません。

二つのリスク分散の考え方がありますが、一つ目は時間分散です。統計学的にはn数を増やすという意味です。1年のみの投資だと、n=1になりそのリターンはオルカンの場合-32~54.4%のどこにくるかまったく予想できません。一方で30年投資すればn=30になるのでそのリターンは平均回帰して11.2%に近づきます。

また、手持ちの現金を一度に全部投資にまわしてしまうとその直後に暴落するかもしれません。そこで月一回とか一定期間ごとに分割購入するとそのリスクを分散できます。

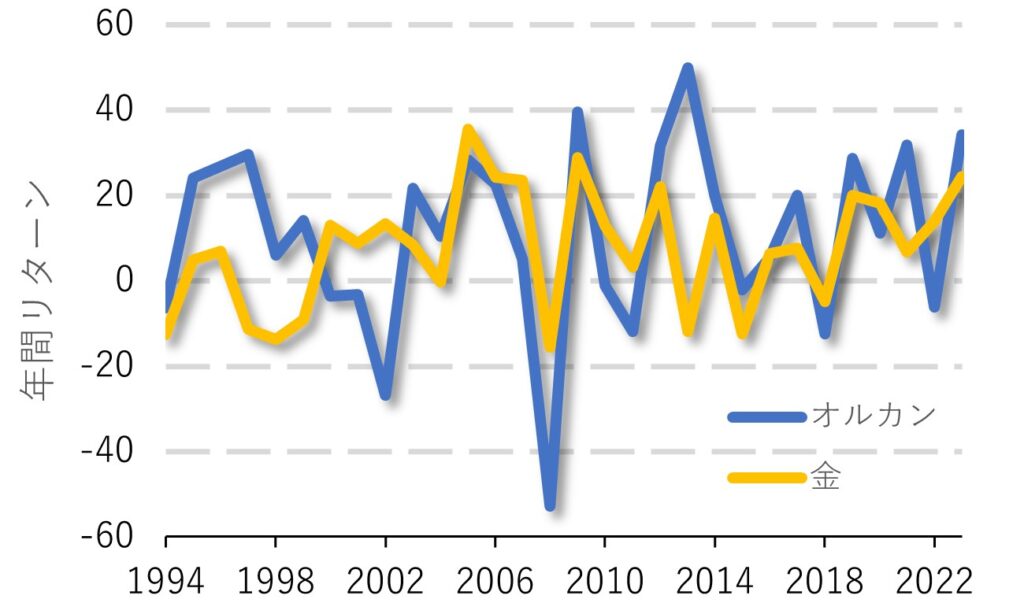

もう一つのリスク分散の考え方は資産の種類を分散する方法です。株式と債権、REIT、金など異なる種類の金融商品を持っていると、どれかが暴落してもどれかは逆に上昇したりします。これを示すのが上記の表の相関係数です。オルカンをベースとして年間リターンの相関をとると、同じような値動きをするものは相関が高くなり、異なる値動きをするものは相関が低くなります。

オルカンと日経平均やREITはある程度似たような値動きをしますが、債権や金は相関係数が低く、異なる値動きをします。例えばオルカンと金の年利の推移を以下のグラフに示します。こういう異なる値動きをするものを組み合わせればよいわけです。

最後に、実際に組み合わせた場合のリスクがどうなるか計算してみましょう。上記の表の6種類をすべて同じ割合で買った場合、オルカンと日本債権を組み合わせて買った場合のリターンとリスクを示します。それぞれ単年度ごとに年間リターンを平均し、そこから平均値(平均リターン)と標準偏差(リスク)を求めればよいです。

| オルカン | 6種平均 | オルカン+日本債権(1:1) | オルカン+日本債権(25:75) | |

| 平均リターン(%) | 11.2 | 6.4 | 6.6 | 4.3 |

| リスク(%) | 21.6 | 11.0 | 11.0 | 6.0 |

| リターン/リスク比 | 0.52 | 0.58 | 0.60 | 0.71 |

オルカン単独に比べて6種平均でもオルカン+日本債権でも、リターンやリスクは減少し、投資効率を示すリターン・リスク比は向上していますね。このように自分の許容範囲内にリスクをコントロールしつつ投資していくことが重要です。

一般的には、目指す平均リターンを4%程度に設定するとリスクも多くの人に受け入れられるレベルに抑えられるようです。例えばオルカン25%と日本債権75%の組み合わせだと、年間リターンは平均値±標準偏差×2 = -7.7~16.3%の範囲となり、10%以上の下落はあまり想定しなくてよいレベルになります。大学の10兆円ファンドや年金などもこのくらいの年間リターンを目標に運用されているようです。

まとめ:投資のリスク

新NISAの制度が2024年から開始され、投資のリスクが注目されています。投資のリスクは年間リターンの変動幅(標準偏差)で表現できます。これをものさしとしてさまざまな金融商品のリスクを比較することが可能となり、さらに金融商品を組み合わせてリスクとリターンを自分の目標に合うようにコントロールできます。オルカンは人気の商品ですが、これ一択だとリスクが高すぎると考えられます。

コメント